Archivo de la categoría "Empresas"

Jueves, 28 de abril de 2022

Incrementa México exportación de

cárnicos de porcino a Estados Unidos

Las exportaciones de carne de cerdo mexicano al mercado estadounidense alcanzaron las 14 mil 624 toneladas, lo que representa un crecimiento promedio del 0.85 por ciento semanal.

La Secretaría de Agricultura y Desarrollo Rural informó que la demanda de carne de cerdo mexicana en Estados Unidos se mantuvo al alza durante el primer cuatrimestre de 2022, lo que provocó que la exportación a este destino se incrementara 37 por ciento.

De acuerdo con información de la Organización de Porcicultores Mexicanos (Opormex), durante las primeras quince semanas del 2022, las exportaciones de carne de cerdo mexicano alcanzaron las 14 mil 624 toneladas, lo cual representa un crecimiento promedio del 0.85 por ciento semanal en comparación con el año pasado, cuando el crecimiento promedio fue de 0.27 por ciento.

Con este repunte, la porcicultura mexicana ha desplazado a su similar de Dinamarca, que ahora ocupa el tercer lugar como país exportador a Estados Unidos, con la comercialización de 14 mil toneladas en el mismo periodo.

La exportación porcícola danesa presentó un decremento semanal durante este año, ya que su tasa de crecimiento semanal cayó de 2.77 por ciento durante 2021 a 1.08 por ciento en el presente año.

La Secretaría de Agricultura resaltó que el trabajo coordinado con los diversos eslabones de la cadena productiva porcícola ha permitido colocar a México como el décimo tercer productor de carne de cerdo en el mundo.

Asimismo, el estatus sanitario que ostenta la ganadería nacional permite abrir cada vez más mercados a los porcicultores mexicanos, quienes cada año comercializan más de 250 mil toneladas de productos en países como Japón, Estados Unidos, Singapur, Canadá, Corea del Sur, Vietnam, Hong Kong, Chile y China.

Fuente: SADER 27 de abril de 2022

Clasificado bajo: CEIEG, Empresas, Estadística, Exportaciones, Ganaderia, Información en otros sitios, Producción | Comentarios desactivados en SADER – Incrementa México exportación de cárnicos de porcino a Estados Unidos

Miércoles, 27 de abril de 2022

Contribuyen programas prioritarios a elevar

producción de granos básicos en México

Entre las acciones para fortalecer la seguridad alimentaria en el país destaca este año el aumento de apoyos directos a un millón de productores beneficiarios del programa Producción para el Bienestar y acciones para optimizar el recurso agua.

Pese a las condiciones de sequía que prevalecieron en los ciclos agrícolas anuales, al cierre de 2021 la producción nacional de maíz, frijol, arroz y trigo fue de 32 millones 216 mil 621 toneladas, lo que significó un aumento de más de 453 mil toneladas en comparación con el año anterior.

En el incremento en la producción de estos granos básicos incidió la aplicación de los programas prioritarios Precios de Garantía, Fertilizantes y Producción para el Bienestar, con la entrega directa de apoyos a los productores.

El trabajo de las familias productoras y los trabajadores agrícolas, así como personal operativo y administrativo de las diferentes cadenas productivas, que ha posibilitado el crecimiento en el volumen de alimentos de la canasta básica desde 2018 a la fecha.

Entre las acciones para fortalecer la seguridad alimentaria en el país destaca este año el aumento en las cuotas de apoyos directos a un millón de agricultores y campesinos del programa Producción para el Bienestar.

La Secretaría de Agricultura indicó que este año se ampliará la operación del programa de Fertilizantes a agricultores de comunidades indígenas de maíz en los estados de Chiapas y Oaxaca, y de frijol en Zacatecas, Durango y Nayarit, mediante la entrega del insumo de producción nacional.

La estrategia es atender a productores de pequeña escala ubicados en el sureste: Guerrero (maíz, frijol y arroz), Chiapas (maíz) y Oaxaca (maíz); del norte: Durango, Nayarit y Zacatecas (frijol), y los estados del centro: Puebla (maíz y hortalizas), Morelos (maíz y arroz) y Tlaxcala (maíz y hortalizas), en regiones prioritarias.

Además, para este 2022 se tiene prevista la atención a más de 700 mil agricultores de pequeña escala, mediante la entrega directa, a productores de granos básicos para su autoconsumo y venta de excedentes de fertilizantes nitrogenados (urea) y fosfatados (DAP).

A través de este programa se atendieron 602 mil 893 hectáreas el año pasado, con la entrega de más de 180 mil toneladas de fertilizantes, de las cuales el 45 por ciento fue de producción nacional y el restante importado, para el apoyo de 394 mil 983 productores y productoras de Guerrero, Puebla, Tlaxcala y Morelos.

Fuente: SADER 26 de abril de 2022

Clasificado bajo: Agricultura, Alimentación, CEIEG, Empresas, Gobierno, Información en otros sitios, Producción | Comentarios desactivados en SADER – Contribuyen programas prioritarios a elevar producción de granos básicos en México

Martes, 26 de abril de 2022

Indicadores de Empresas Comerciales

Cifras durante febrero de 2022

En febrero de 2022, a tasa mensual y con cifras desestacionalizadas, los resultados de la Encuesta Mensual sobre Empresas Comerciales (EMEC) indican que, en las empresas comerciales al por mayor, los ingresos reales por suministro de bienes y servicios crecieron 0.1%, el personal ocupado total 0.2% y las remuneraciones medias reales pagadas se incrementaron 0.5%.

En las empresas comerciales al por menor, los ingresos reales por suministro de bienes y servicios aumentaron 0.8% a tasa mensual, las remuneraciones medias reales descendieron 0.3% y el personal ocupado total se mantuvo sin variación.

En febrero de 2022 y a tasa anual, los datos desestacionalizados del comercio al por mayor tuvieron el siguiente comportamiento: los ingresos reales por suministro de bienes y servicios ascendieron 7.1%, el personal ocupado total subió 2.5% y las remuneraciones medias reales pagadas retrocedieron 0.4%.

En las empresas comerciales al por menor, a tasa anual y eliminando el factor estacional, los ingresos reales crecieron 6.3%, las remuneraciones medias reales 4.4% y el personal ocupado total disminuyó 1.3%.

Fuente: INEGI 26 de abril de 2022

Clasificado bajo: CEIEG, Economía, Empresas, Estadística, Indicadores, Inegi, Servicios | Comentarios desactivados en INEGI – Indicadores de Empresas Comerciales

Lunes, 25 de abril de 2022

Indicadores de Empresas Constructoras

Cifras durante febrero de 2022

En febrero de 2022 y con datos ajustados por estacionalidad, los resultados de la Encuesta Nacional de Empresas Constructoras (ENEC) indican que el valor de la producción generado por las empresas constructoras descendió 3% en términos reales respecto a enero pasado.

En febrero de este año y con cifras ajustadas por estacionalidad, el personal ocupado total aumentó 1.8% a tasa mensual, las horas trabajadas crecieron 0.6% y las remuneraciones medias reales disminuyeron 0.5%.

A tasa anual y con cifras desestacionalizadas, el valor real de la producción de las empresas constructoras registró un alza de 5.1%, el personal ocupado total de 6.4%, las horas trabajadas de 6.5% y las remuneraciones medias reales de 2.3%.

Fuente: INEGI 25 de abril de 2022

Clasificado bajo: CEIEG, Empleo, Empresas, Encuestas, Estadística, Inegi | Comentarios desactivados en INEGI – Indicadores de Empresas Constructoras

Viernes, 22 de abril de 2022

Expectativas de Producción Agropecuaria y Pesquera

Cifras durante marzo 2022

La expectativa de producción nacional agropecuaria y pesquera para 2021 es de 226.2 millones de toneladas, 2.8% superior a lo registrado en 2020. Por subsector los pronósticos son positivos (todos aumentan): el agrícola 2.9, el pecuario 2.2 el pesquero 1.2 por ciento.

En comparación con 2020, la perspectiva es la siguiente: el agrícola aumentará cinco millones 568 mil toneladas, mientras que el pecuario incrementará 515 mil toneladas y la pesquera crecerá 23 mil toneladas.

Comportamiento por subsector

Agrícola: 5 millones 567 toneladas más (2.9%)

Pecuario: 515 mil toneladas más (2.2%)

Pesquero: 23 mil más (1.2%)

Análisis de la Balanza Comercial Agroalimentaria de México enero 2022

Por séptimo año consecutivo en el mes de enero de 2022, la Balanza Comercial Agropecuaria y Agroindustrial tiene superávit: fue de 659 millones de dólares (MDD).

Es el tercer mayor saldo positivo en 28 años (desde 1995); derivado de 3,681 MDD de exportaciones y 3,022 MDD de importaciones.

A inicio de año, el saldo positivo incrementó 14.2% (82 MDD), en comparación con el mismo mes de 2021, aun cuando las exportaciones son mayores, se presenta un mayor incremento en términos relativos, de las importaciones de 18.2% (466 MDD), en comparación con el aumento de las exportaciones, 17.5% (548 MDD).

La dinámica que presentan las exportaciones de bienes agroalimentarios y el nivel alcanzado permitió al país obtener divisas que superan a las conseguidas por:

Venta de productos petroleros en 1,259 MDD (52.0%) y

Turismo extranjero en 1,700 MDD (85.8%)

En el primer mes de 2022, la Balanza Comercial No Petrolera cerró con un déficit de 4,107 MDD.

El impacto del saldo de la Balanza Manufacturera en el saldo de la Balanza No Petrolera es negativo; tiene un déficit de 4,687 MDD.

Mientras que el impacto del superávit de la Balanza Agropecuaria y Pesquera (319 MDD) contribuye de manera positiva a atenuar el déficit de la No Petrolera.

Comportamiento de la balanza agroalimentaria enero 2022

Balanza Agropecuaria y Agroindustrial: superávit de 659 MDD.

Las mercancías que contribuyen significativamente al superávit de la balanza agroalimentaria de México por sus saldos positivos son:

Balanza de bienes agrícolas

: En el primer mes de 2022, el superávit fue de 402 MDD, este saldo es resultado de exportaciones 32.7% mayores a las importaciones. No obstante, que el saldo se incrementó 9.9% (36 MDD), en relación con el mismo mes de 2021, las importaciones aumentaron en mayor medida 16.7% (176 MDD) en comparación con las exportaciones 15.0% (212 MDD).

Balanza de bienes agroindustriales

Para enero de 2022, se registra un superávit de 339 MDD, mes en el que las exportaciones fueron 21.7% mayores a las importaciones. El saldo se incrementó 30.5% (79 MDD), respecto de 2021, resultado del aumento en mayor medida de

las exportaciones en 316 MDD (19.9 %), en comparación con las importaciones 236 MDD, esto es, 17.8 por ciento.

Balanza de bienes pesqueros

A inicio de 2022, se registra un superávit de 237 mil dólares, debido a que lo exportado es 0.3% mayor respecto de lo importado. Las ventas al exterior aumentaron mayormente en 21.3% (15 MDD), mientras que las compras en 8.8% (7 MDD), en comparación con 2021.

Balanza de bienes ganaderos y apícolas:

: Para el mes de enero de 2022, el déficit fue de 82.5 MDD, esto es, 41.9 millones de dólares mayor que el saldo negativo reportado en el mismo mes de 2021 (40.6 MDD). El comercio total se incrementó 51 millones 919 mil dólares (31.6%), al pasar de 164 millones dólares en 2021 a 216 millones de dólares en 2022. El déficit de la balanza se explica porque las importaciones fueron 123.2% mayores a las exportaciones. Las compras al exterior se incrementaron en 47 MDD (45.7%) frente a las de 2021; mientras que las ventas al mercado externo en 5 MDD (8.1%).

Fuente: SIAP 21 de abril de 2022

Clasificado bajo: Agricultura, Alimentación, CEIEG, Economía, Empresas, Estadística, Exportaciones, Ganaderia, Gobierno, Indicadores, Industria, Información en otros sitios, Inversión, Pesca y Acuacultura, Producción | Comentarios desactivados en SIAP – Expectativas de Producción Agropecuaria y Pesquera

Jueves, 21 de abril de 2022

Reporte mensual de la Balanza

Comercial Agroalimentaria de México

Cifras durante febrero de 2022

El origen de la información se basa en la estadística de la balanza de productos agropecuarios y balanza de productos agropecuarios, pesqueros y agroindustriales que integra y difunde el Grupo de Trabajo de Estadísticas de Comercio Exterior, conformado por el Banco de México, INEGI y SAT y la Secretaría de Economía.

Análisis de la Balanza Comercial Agroalimentaria de México

Por octavo año consecutivo al mes de febrero de 2022, la Balanza Comercial Agropecuaria y Agroindustrial tiene superávit: fue de 1,558 millones de dólares (MDD).

En los dos primeros meses del año, el saldo positivo disminuyó 7.3% (122 MDD), en comparación al mismo mes de 2021, debido a un mayor aumento de las importaciones de 24.2% (1,217 MDD), en comparación con el incremento de las exportaciones, 16.3% (1,095 MDD).

Evolución de la Balanza Comercial Agropecuaria y Agroindustrial, 1993-2022.

A febrero de 2022, el valor de las exportaciones agroalimentarias de México es el más alto reportado en 30 años (desde 1993).

La dinámica que presentan las exportaciones de bienes agroalimentarios y el nivel alcanzado permitió al país obtener divisas que superan a las conseguidas por:

Venta de productos petroleros en 2,587 MDD (49.6%) y

Turismo extranjero en 3,708 MDD (90.5%)

En el primer bimestre de 2022, la Balanza Comercial No Petrolera cerró con un déficit de

1,285 MDD.

El impacto del saldo de la Balanza Manufacturera en el saldo de la Balanza No Petrolera es negativo; tiene un déficit de 2,711 MDD.

Mientras que el impacto del superávit de la Balanza Agropecuaria y Pesquera (562 MDD) contribuye de manera positiva a atenuar el déficit de la No Petrolera.

Comportamiento de la balanza agroalimentaria enero-febrero 2022.

Balanza Agropecuaria y Agroindustrial: superávit de 1,558 MDD.

Balanza de bienes agrícolas:

En el primer bimestre de 2022, el superávit fue de 721 MDD, este saldo es resultado de exportaciones 27.3% mayores a las importaciones. El saldo disminuyó 24.1% (228 MDD), en relación al mismo periodo de 2021, debido a que las importaciones aumentaron en mayor medida 24.8% (524 MDD) en comparación con el incremento que tuvieron las exportaciones que fue de 9.6% (296 MDD).

Los cultivos con mayor venta al extranjero y que contribuyen significativamente al saldo positivo son: aguacate (643 MDD); jitomate (426 MDD); fresa (347 MDD); pimiento (277 MDD); cítricos (141 MDD); pepino (129 MDD); coles (127 MDD); almendras, nueces y pistaches (106 MDD); melón, sandía y papaya (68 MDD); cebolla (62 MDD); algodón (54 MDD), café sin tostar (53 MDD); lechugas, achicorias escarola, endibia (49 MDD), trigo duro (40 MDD); guayaba, mango y mangostanes (36 MDD); plátano (35 MDD); garbanzo (19 MDD) y flores y capullos para adornos (12 MDD).

Balanza de bienes agroindustriales:

A febrero de 2022, se registra un superávit de 996 MDD, mes en el que las exportaciones fueron 31.8% mayores a las importaciones. El saldo se incrementó 21.0% (173 MDD), respecto de 2021, aun cuando las exportaciones son mayores, se presenta un mayor incremento en términos relativos, de las importaciones de 23.5% (596 MDD), en comparación con el aumento de las exportaciones, 22.9% (769 MDD).

Las exportaciones que más valor aportan al superávit son: cerveza (795 MDD), tequila y mezcal (580 MDD), productos de panadería (319 MDD), azúcar (243 MDD), carne de bovino, fresca o refrigerada (182 MDD), artículos de confitería sin cacao (154 MDD), carne de porcino (132 MDD), frutas en conserva (124 MDD), hortalizas cocidas en agua o vapor (95 MDD), chocolate y otros preparados de alimentos con cacao (83 MDD), extracto de malta (77 MDD), salsas, sazonadores y condimentos (72 MDD), jugo de naranja congelado (72 MDD), fresa y frambuesa congelada (62 MDD); carne de bovino congelada (55 MDD), productos de cereal tostado inflado (50 MDD), jugos sin fermentar, excluyendo el de naranja congelado (47 MDD), preparaciones de café, té o yerba mate (29 MDD), hortalizas preparadas en vinagre (28 MDD) y levadura (21 MDD).

Balanza de bienes pesqueros:

: En los primeros dos meses de 2022, se registra un superávit de 358 mil dólares, debido a que lo exportado es 0.2% mayor respecto de lo importado. Las ventas al exterior aumentaron mayormente en 19.7% (29 MDD), mientras que las compras en 16.1% (24 MDD), en comparación con 2021.

Las mayores ventas fueron de: camarón congelado (63 MDD); pescado fresco o refrigerado, excepto filete (35 MDD); crustáceos, excepto camarón congelado (25 MDD), moluscos (17 MDD), filete de pescado (17 MDD) y pescado congelado, excepto filete (14 MDD).

Balanza de bienes ganaderos y apícolas:

Para el primer bimestre de 2022, el déficit fue de 158.7 MDD, esto es, 71.1 millones de dólares mayor que el saldo negativo reportado al mismo periodo de 2021 (87.6 MDD). El comercio total se incrementó 75 millones 823 mil dólares (20.3%), al pasar de 373 millones dólares en 2021 a 449 millones de dólares en 2022. El déficit de la balanza se explica porque las importaciones fueron 109.3% mayores a las exportaciones. Las compras al exterior se incrementaron en mayor medida en 73 MDD (31.9%) frente a las de 2021; mientras que las ventas al mercado externo en 2 MDD (1.6%).

Las mayores ventas al exterior fueron de: ganado bovino en pie (103 MDD), miel natural de abeja (14 MDD), mantequilla (5 MDD), quesos y requesón (5 MDD), leche de bovino (1.6 MDD) y huevos de ave con y sin cascarón (365 mil dólares).

Fuente: SIAP 21 de abril de 2022

Clasificado bajo: Agricultura, CEIEG, Economía, Empresas, Estadística, Exportaciones, Ganaderia, Información en otros sitios, Pesca y Acuacultura, Producción | Comentarios desactivados en SIAP – Reporte mensual de la Balanza Comercial Agroalimentaria de México

Lunes, 18 de abril de 2022

Registra balanza comercial agroalimentaria

superávit de mil 558 mdd en primer bimestre de 2022

En el lapso enero-febrero, las exportaciones mexicanas sumaron siete mil 804 millones de dólares, mientras que las importaciones totalizaron seis mil 246 millones de dólares, informó la Secretaría de Agricultura y Desarrollo Rural.

En los primeros dos meses del año, la balanza comercial agroalimentaria del país (agropecuaria y agroindustrial) registró un superávit de mil 558 millones de dólares.

En el lapso enero-febrero, las exportaciones sumaron siete mil 804 millones de dólares, mientras que las importaciones totalizaron seis mil 246 millones de dólares.

La balanza agropecuaria y pesquera presentó un saldo positivo de 562 millones de dólares, con ventas por tres mil 681 millones de dólares y compras al exterior por tres mil 118 millones de dólares.

En el rubro de productos agroindustriales, las exportaciones alcanzaron cuatro mil 124 millones de dólares y las importaciones tres mil 128 millones de dólares, resultando así un superávit comercial de 996 millones de dólares en el primer bimestre de 2022.

Las bebidas, frutas y hortalizas fueron los principales grupos de exportación en dicho lapso, al concentrar el 62 por ciento, mientras que el sector de azúcares presentó el mayor dinamismo, con una variación positiva de 72.6 por ciento respecto al mismo mes del año anterior.

Los productos agropecuarios y pesqueros que tuvieron el mayor crecimiento en sus exportaciones en los dos primeros meses del año fueron: carne de bovino congelada, con un alza de 100.51 por ciento; cítricos frescos o secos, con 55.98 por ciento y trigo y morcajo, con 51.39 por ciento.

En cuanto a productos agroindustriales, registraron el mayor crecimiento las ventas al exterior de azúcar, con 97.77 por ciento; tequila y mezcal, con 52.62 por ciento y artículos de confitería sin cacao, con 51.61 por ciento de aumento.

Mientras que los productos nacionales con mayor valor de exportación fueron la cerveza, con 795 millones de dólares; aguacate, 643 millones de dólares y tequila y mezcal, con 580 millones de dólares.

El 56 por ciento de las importaciones en los dos primeros meses del año se concentraron en cuatro grupos: cereales con 21 por ciento; semillas y frutos oleaginosos con 15 por ciento; cárnicos con 13 por ciento; lácteos, huevos y miel con un 7 por ciento.

Al cierre de 2021, la balanza comercial agroalimentaria del país alcanzó un superávit de siete mil 192 millones de dólares y rompió récord en exportaciones, con un valor de 44 mil 442 millones de dólares, el más alto reportado en 29 años.

Fuente: SADER 17 de abril de 2022

Clasificado bajo: Agricultura, CEIEG, Economía, Empresas, Estadística, Exportaciones, Ganaderia, Gobierno, Indicadores, Industria, Información en otros sitios, Pesca y Acuacultura, Producción | Comentarios desactivados en SADER – Registra balanza comercial agroalimentaria superávit de mil 558 mdd en primer bimestre de 2022

Lunes, 18 de abril de 2022

Aporte de industria de alimentos

balanceados, clave para la producción pecuaria

México es el quinto productor mundial de alimentos balanceados para animales, con más de 37.6 millones de toneladas anuales, sólo detrás de China, Estados Unidos, Brasil e India.

El éxito que ha obtenido la ganadería nacional en los últimos años está ligado al buen trabajo que desempeña la industria de alimentos balanceados para nutrir al hato ganadero del país, estimado en más de 670 millones de animales.

Los productos que proporcionan las empresas afiliadas al Consejo Nacional de Fabricantes de Alimentos Balanceados y de la Nutrición Animal (Conafab) son clave para la producción de alimentos sanos, inocuos y de alta calidad para los mexicanos.

Las industrias afiliadas al Consejo proveen más del 70 por ciento de alimentos balanceados para las especies ganaderas, entre ellas, 17.9 millones de toneladas para la avicultura, 10.1 para ganado bovino, 6.1 para la porcicultura y 0.44 millones para acuacultura.

la industria cárnica mantendrá su apoyo para que los proyectos del campo mexicano privilegien la inversión en proyectos que tengan como eje central a la sanidad e inocuidad agroalimentaria, las cuales fomentan la productividad y competitividad.

Fuente: SADER 16 de abril de 2022

Clasificado bajo: Agricultura, Alimentación, CEIEG, Empresas, Estadística, Ganaderia, Información en otros sitios | Comentarios desactivados en SADER – Aporte de industria de alimentos balanceados, clave para la producción pecuaria

Lunes, 18 de abril de 2022

Resultados del registro de la industria

automotriz de vehículos pesados

Cifras durante marzo de 2022

En el mercado nacional se vendieron 3,344 vehículos pesados al menudeo y 3,510 al mayoreo.

La producción total durante el periodo enero-marzo de 2022 fue de 45,112 unidades: 44,258 correspondieron a vehículos de carga y 854 a vehículos de pasajeros.

En el periodo de enero-marzo de 2022 se exportaron 38,147 unidades y el principal mercado fue Estados Unidos con una participación de 95 por ciento.

El INEGI presenta el Registro Administrativo de la Industria Automotriz de Vehículos Pesados (RAIAVP) que se realiza en acuerdo con las 9 empresas afiliadas a la Asociación Nacional de Productores de Autobuses, Camiones y Tractocamiones (ANPACT) A.C. y LDR Solutions, mismas que proporcionan información sobre la comercialización de 14 marcas y la producción de vehículos pesados nuevos en México.

En marzo de 2022, las diez empresas que conforman este registro vendieron 3,344 vehículos pesados al menudeo y 3,510 al mayoreo en el mercado nacional.

Durante el periodo enero-marzo de 2022, la producción de vehículos pesados en México se concentró en los vehículos de carga que representaron 98.1% del total. El resto correspondió a la fabricación de autobuses para pasajeros.

Durante el periodo enero-marzo de 2022, Estados Unidos destacó como el principal país de destino de las exportaciones de vehículos pesados con 95 por ciento del total.

Fuente: INEGI 11 de abril de 2022

Clasificado bajo: CEIEG, Empresas, Estadística, Exportaciones, Industria, Inegi, Producción | Comentarios desactivados en INEGI – Resultados del Registro Administrativo de la Industria Automotriz de Vehículos Pesados

Jueves, 7 de abril de 2022

Índice Nacional de Precios Productor

Cifras durante marzo de 2022

En marzo de 2022, el Índice Nacional de Precios Productor (INPP) Total, incluyendo petróleo, registró un incremento mensual de 1.96% y anual de 10.36%. En igual mes de 2021 aumentó 1.47% a tasa mensual y 6.23% a tasa anual.

A tasa mensual y por grupos de actividades económicas, los precios de las Actividades Primarias subieron 1.92%, los de las Actividades Secundarias 2.33% y los de las Actividades Terciarias 1.20%.

El Índice de Mercancías y Servicios de Uso Intermedio, incluyendo petróleo, mostró un alza mensual de 2.31% y anual de 13.39%.

En marzo de 2022, el Índice de Mercancías y Servicios Finales, incluyendo petróleo, presentó un crecimiento mensual de 1.82% y uno anual de 9.17%.

Fuente: INEGI 07 de abril de 2022

Clasificado bajo: CEIEG, Empresas, Estadística, Industria, Inegi | Comentarios desactivados en INEGI – Índice Nacional de Precios Productor

Miércoles, 6 de abril de 2022

Avance de resultados del Registro Administrativo

de la Industria Automotriz de Vehículos Ligeros

Cifras durante marzo de 2022

En marzo de 2022, en el mercado nacional se vendieron 95,199 vehículos ligeros.

Durante el periodo enero–marzo de 2022 se produjeron 849,045 vehículos ligeros y se exportaron 680,992 unidades.

El INEGI da a conocer el Registro Administrativo de la Industria Automotriz de Vehículos Ligeros (RAIAVL), cuya información proviene de 22 empresas afiliadas a la Asociación Mexicana de la Industria Automotriz, A.C. (AMIA), Giant Motors Latinoamérica y Autos Orientales Picacho.

En marzo de 2022 se vendieron en el mercado interno 95,199 unidades, lo que representa una variación de -1.2% respecto al mismo mes de 2021.

Durante enero-marzo de 2022 se comercializaron 253,382 vehículos ligeros y, en este mismo periodo, se produjeron en México 849,045 unidades. Los camiones ligeros representaron 79.9% del total producido, mientras que el resto correspondió a la fabricación de automóviles.

En marzo de 2022 se exportaron 262,494 vehículos ligeros y, durante el periodo enero-marzo de 2022, se exportaron 680,992 unidades, una reducción de 1.8% respecto al primer trimestre de 2021.

La divulgación de información referente a la producción y comercialización de automóviles y camiones ligeros nuevos sirve de insumo para la elaboración de políticas en este sector de la economía nacional.

Fuente: INEGI 06 de abril de 2022

Clasificado bajo: CEIEG, Empresas, Encuestas, Estadística, Indicadores, Industria, Inegi, Servicios | Comentarios desactivados en INEGI – Resultados del Registro Administrativo de la Industria Automotriz de Vehículos Ligeros

Miércoles, 6 de abril de 2022

México ensambló más autos, pero exportó

menos durante el primer trimestre de 2022

Durante enero-marzo del 2022 la producción de autos ligeros creció 3.4%; pese a que se armaron más coches, la exportación total cayó 1.8 por ciento. General Motors se ubicó como la firma líder en el ensamble de vehículos.

La industria automotriz en México sigue un panorama de modestos avances e importantes obstáculos a la recuperación pospandemia. Durante el primer trimestre del 2022, las automotoras lograron incrementar el total de autos producidos, pero la comercialización interna y los envíos al exterior registraron caídas.

En los primeros tres meses del 2022 se ensamblaron 849,045 autos en territorio nacional, mientras que en este mismo lapso del año pasado la producción total fue de 821,124 autos, según las cifras reportadas por la AMIA (Asociación Mexicana de la Industria Automotriz) publicadas por el Inegi.

Este nivel de ensamble implicó un crecimiento de 3.4% en relación internaual, pese a ello, aunque se armaron más vehículos, la comercialización no siguió el mismo camino, ni dentro del país ni fuera de él.

Durante enero-marzo se enviaron al exterior 680,992 autos, mientras que en el mismo periodo del año pasado el total de salidas fue de 693,639. Esto implicó una contracción de 1.82 por ciento.

Por su parte, al interior del mercado se vendieron 253,382 autos nuevos, una cifra 2.9% menor que las ventas del primer trimestre del 2021, cuando se lograron comercializar 269,839 unidades.

Durante el primer trimestre del 2022, la estadounidense General Motors se ubicó en el primer puesto del podio en cuanto a producción de autos; 23 de cada 100 autos armados salieron de esta firma. En total, ensambló 197,085 vehículos ligeros de enero a marzo.

Por su parte, ya en el segundo puesto, la japonesa Nissan armó 104,570 autos, mientras que Stellantis se posicionó en el tercer lugar con una producción total de 91,473 unidades.

En este lapso del año pasado, Nissan todavía se ubicaba en la primera posición de automotoras con mayor volumen de producción de autos.

La industria automotriz continúa enfrentando presiones importantes, la inflación generalizada, los conflictos internacionales, las sanciones al comercio global y las complicaciones en las cadenas de suministro se ubican entre las principales.

Fuente:EL ECONOMISTA 06 de abril de 2022

Clasificado bajo: CEIEG, Empresas, Exportaciones, Industria, Información en otros sitios | Comentarios desactivados en ECONOMISTA – México ensambló más autos, pero exportó menos durante el primer trimestre de 2022

Martes, 5 de abril de 2022

México regresó como primer socio comercial de EU en febrero

México regresó en febrero como primer socio de Estados Unidos en el comercio de productos, después de no lograr esa posición en nueve meses seguidos, informó este martes la Oficina del Censo.

México regresó en febrero como primer socio de Estados Unidos en el comercio de productos, después de no lograr esa posición en nueve meses seguidos, informó la Oficina del Censo.

Marginalmente, México se ubicó como primer socio comercial de Estados Unidos en el segundo mes del año, con exportaciones por 32,536 millones de dólares, un alza interanual de 18.6%, e importaciones por 23,715 millones, un avance de 12.7 por ciento.

Ubicado en la segunda posición como socio comercial, Canadá exportó a su vecino del sur productos por un valor de 30,923 millones de dólares, 22.6% más a tasa anual; mientras que, a la inversa, sus importaciones fueron de 25,284 millones, un crecimiento de 13.4 por ciento.

La inflación de los precios al consumidor en Estados Unidos, tanto general como subyacente, continuó sorprendiendo al alza en los últimos meses, lo que llevó a la Reserva Federal a comenzar a deshacer su estímulo de política monetaria y aumentar las tasas en marzo de 2022.

Por su parte, China exportó productos a Estados Unidos por 42,260 millones de dólares en febrero, lo que representa un incremento de 24.2%, e importó bienes por 11,594 millones, escalando 23.2%, a tasas interanuales.

También prevé que la inflación general alcance su punto máximo por encima de 7% en el primer trimestre de 2022 y disminuya a partir de entonces, pero que se mantenga por encima del objetivo de la Reserva Federal de 2%, en consonancia con una brecha de producción positiva.

En total, las exportaciones estadounidenses de bienes al mundo en febrero totalizaron 150,682 millones de dólares, un alza de 21.5% anual.

Al revés, sus importaciones crecieron 21% en forma interanual, a 234,430 millones de dólares.

También de forma marginal, México se colocó como primer socio comercial de Estados Unidos en el primer bimestre de 2021, con una cobertura de 14.5% en el total de los flujos de importaciones y exportaciones.

Fuente:EL ECONOMISTA 05 de abril de 2022

Clasificado bajo: CEIEG, Economía, Empresas, Exportaciones, Información en otros sitios | Comentarios desactivados en ECONOMISTA – México regresó como primer socio comercial de EU en febrero

Lunes, 4 de abril de 2022

Avance de resultados del Registro Administrativo

de la Industria Automotriz de Vehículos Ligeros

Cifras durante marzo de 2022

El INEGI da a conocer el avance de las ventas al público en el mercado interno según el Registro Administrativo de la Industria Automotriz de Vehículos Ligeros (RAIAVL) en marzo del presente año.

La información proviene de 22 empresas afiliadas a la Asociación Mexicana de la Industria Automotriz, A.C. (AMIA), Giant Motors Latinoamérica y Autos Orientales Picacho.

En marzo, se vendieron en el mercado interno 95,199 vehículos ligeros. Por su parte, en el periodo enero-marzo de 2022 se comercializaron 253,382 unidades.

Fuente: INEGI 04 de abril de 2022

Clasificado bajo: CEIEG, Empresas, Encuestas, Estadística, Indicadores, Industria, Inegi, Servicios | Comentarios desactivados en INEGI – Avance de resultados del Registro Administrativo de la Industria Automotriz de Vehículos Ligeros

Viernes, 1 de abril de 2022

Indicadores de Confianza Empresarial

Cifras durante marzo de 2022

Los Indicadores de Confianza Empresarial (ICE) se elaboran con los resultados de la Encuesta Mensual de Opinión Empresarial (EMOE). Permiten conocer, casi inmediatamente después de terminado el mes de referencia, la opinión de los directivos empresariales de los sectores Manufacturero, Construcción, Comercio y de los Servicios Privados no Financieros sobre la situación económica que se presenta tanto en el país como en sus empresas.

En marzo de 2022 y con cifras desestacionalizadas, el Indicador de Confianza Empresarial de las Manufacturas descendió 0.2 puntos respecto a febrero, el ICE de los Servicios Privados no Financieros se incrementó 1.5 puntos, el del Comercio aumentó 0.6 puntos y el de la Construcción se redujo 0.6 puntos.

En marzo pasado, en su comparación anual, el Indicador de Confianza Empresarial registró el siguiente comportamiento: el ICE de los Servicios Privados no Financieros creció 8.8 puntos, el del Comercio 8 puntos, el de las Manufacturas 6.5 puntos y el de la Construcción subió 6.1 puntos.

Con cifras originales, el Indicador Global de Opinión Empresarial de Confianza (IGOEC), que es el promedio ponderado de los indicadores de los cuatro sectores que lo integran, fue de 53.2 puntos en marzo de 2022, un alza de 7.8 puntos frente al mismo mes del año anterior.

Fuente: INEGI 01 de abril de 2022

Clasificado bajo: CEIEG, Empresas, Encuestas, Estadística, Indicadores, Industria, Inegi, Servicios | Comentarios desactivados en INEGI – Indicadores de Confianza Empresarial

Viernes, 1 de abril de 2022

Empresarios recuperan su confianza

en la economía, pero con moderación

Los empresarios siguen recuperando confianza en la economía, pero con moderación. El único rubro que todavía muestra niveles signficativamente bajos es el que evalúa el nivel de confianza de los empresarios para realizar inversiones.

Los empresarios en México continúan moderados respecto de la confianza en la economía, durante marzo del 2022, sus indicadores de confianza se mantuvieron por encima del umbral de referencia de 50 puntos, pero con recortes en algunos rubros.

En el sector de la construcción, el nivel de confianza empresarial cayó 0.6 puntos respecto del mes previo, mientras que en la manufactura la caída fue de 0.2 puntos, de acuerdo con cifras desestacionalizadas del Inegi (Instituto Nacional de Estadística y Geografía).

Por su parte, los empresarios del sector comercio y servicios (excluyendo los financieros) se mostraron más optimismas, incrementando su nivel de confianza general 0.6 y 1.5 puntos respectivamente.

El análisis por componentes muestra que, por un lado, los empresarios consideran que la situación actual de la economía nacional y de sus empresas está mejor que hace un año. Por otro lado, también tienen confianza en que en los próximos 12 meses las cosas se pondrán mejor.

El único rubro que todavía muestra niveles signficativamente bajos es el que evalúa el nivel de confianza de los empresarios para realizar inversiones, en los cuatro sectores monitoreados (comercio, servicios privados, manufactura y construcción) se encuentra por debajo del umbral.

Aunque la economía de México se ha recuperado durante el último trimestre del 2021 y el primero del 2022, todavía existen factores, particularmente externos, que ejercen presiones. La inflación generalizada, los conflictos bélicos internacionales y la coyuntura política interna, por mencionar algunos.

Fuente:EL ECONOMISTA 01 de abril de 2022

Clasificado bajo: CEIEG, Economía, Empresas, Estadística, Indicadores, Información en otros sitios, Servicios | Comentarios desactivados en ECONOMISTA – Empresarios recuperan su confianza en la economía, pero con moderación

Jueves, 31 de marzo de 2022

Exportaciones Trimestrales por Entidad Federativa

Cifras durante el cuarto trimestre de 2021

En el cuarto trimestre de 2021, los estados con mayor contribución al valor total de las exportaciones fueron: Chihuahua con 13%, Coahuila de Zaragoza 12.5%, Baja California 11.2%, Nuevo León 9.2% y Tamaulipas 8%. En conjunto estas entidades aportaron 53.9%.

En su comparación anual, las cinco entidades con mayores incrementos en el valor de sus exportaciones fueron: Quintana Roo con 658.6%, Oaxaca 114.4%, Hidalgo 110.1%, Tabasco 85.5% y Veracruz de Ignacio de la Llave 59.5%.

En el cuarto trimestre de 2021, el subsector de Fabricación de equipo de transporte destacó por su participación en el valor total de las exportaciones. Los estados con mayor aportación en dicha actividad fueron: Coahuila de Zaragoza con 24.1%, Guanajuato 11.4%, Nuevo León 9%, Chihuahua 8.1% y el estado de México 7.8%. En total concentraron 60.4% del valor de las exportaciones de este subsector.

Las exportaciones que sobresalieron en equipo electrónico se ubicaron en los siguientes estados: Chihuahua con 35.3%, Baja California 23.5%, Jalisco 16.3%, Tamaulipas 15% y Nuevo León 3.1%. En conjunto sumaron 93.2%.

En el cuarto trimestre de 2021, las entidades que más contribuyeron en las exportaciones de equipo eléctrico fueron: Nuevo León 24.9%, Tamaulipas 14.3%, Coahuila de Zaragoza 14.2%, Chihuahua 11.9% y Querétaro 10.5%. Agruparon 75.8% de las exportaciones de este subsector.

Durante el cuarto trimestre de 2021, los estados con mayor participación en las exportaciones del subsector agricultura fueron: Michoacán de Ocampo con 30.5%, Sonora 12.8%, Baja California 10.9%, Jalisco 7.9% y Sinaloa 6.8%. En conjunto aportaron 68.9%.

Fuente: INEGI 31 de marzo de 2022

Clasificado bajo: Agricultura, CEIEG, Comunicaciones y Transportes, Empresas, Estadística, Exportaciones, Indicadores, Industria, Inegi | Comentarios desactivados en INEGI – Exportaciones Trimestrales por Entidad Federativa

Miércoles, 30 de marzo de 2022

Reporte mensual de las exportaciones de

bienes agropecuarios y pesqueros de México

Cifras durante febrero de 2022

El origen de la información oportuna de la balanza comercial total de mercancías de México es la estadística que integra y difunde el Grupo de Trabajo de Estadísticas de Comercio Exterior, conformado por el Banco de México, INEGI, SAT y la Secretaría de Economía.

En el segundo mes de 2022, las divisas obtenidas en exportaciones de bienes agropecuarios y pesqueros ascienden a 1,900 MDD, monto 5.3% mayor respecto del mismo mes del año previo (1,805 MDD) y 6.7% inferior en comparación con el mes anterior (enero 2022: 1,780 MDD).

Las mercancías exportadas con incrementos significativos, frente al mismo mes de 2021 son: cítricos (76.1%), café crudo en grano (47.6%), fresas frescas (39.2%), aguacates (32.9%) y de frutas y frutos comestibles (16.2%). Por otra parte, las exportaciones de productos con las disminuciones más relevantes son: pimiento (37.0%) y de jitomate (17.3%).

Las divisas generadas por las ventas de bienes agropecuarias y pesqueras de enero a febrero de 2022 son de 3,681 MDD, las cuales son mayores en 327 MDD (9.8%), en comparación con 2021 (3,354 MDD).

Con datos a enero de 2022, las mercancías con mayor venta al extranjero de bienes agropecuarios y pesquero son: aguacate (338 MDD), jitomate (239 MDD), fresas frescas (162 MDD), pimiento (154 MDD), pepino (67 MDD), coles (60 MDD), almendras, nueces, pistaches (54 MDD), ganado bovino en pie (48 MDD), cítricos (48 MDD), melón, sandía y papaya (36 MDD), camarón congelado (33 MDD), cebollas (26 MDD), lechugas, achicorias escarola, endibia (24 MDD), algodón (19 MDD), plátanos (17 MDD), café sin tostar (16 MDD), pescado fresco o refrigerado excepto filete (16 MDD), guayaba, mango y mangostanes (13 MDD), crustáceos, excepto camarón congelado (12 MDD), trigo duro (12 MDD), filete de pescado (8 MDD), garbanzo (8 MDD), moluscos (8 MDD), miel natural de abeja (6 MDD), esquejes e injertos (6 MDD) y pimienta (6 MDD).

El valor de las exportaciones agropecuarias y pesqueras en el mes de enero de 2022, fue de 1,780 MDD; monto 15.0% superior frente al mismo mes del año previo (1,548 MDD); las mercancías exportadas con mayor incremento son: ajo (2,179.1%), habas de soya (750.9%|), miel natural de abeja (258.2%), frijol común (121.5%), moluscos (115.0%), tabaco en rama (97.0%), algodón (84.0%), flores y capullos para adornos (79.8%), fresas frescas (53.0%), guayaba, mango y mangostanes (50.1%), aguacates (40.6%), melón, sandía y papaya, frescos (34.5%), camarón congelado (29.1%), cítricos (27.6%), esquejes e injertos (21.7%), coles (15.6%), pescado fresco o refrigerado excepto filete (10.2%), pepino (9.4%), almendras, nueces, pistaches (5.5%), café sin tostar (3.7%) y garbanzos (2.4%). Por el contrario, las disminuciones más representativas se observan en; maíz (61.0%), uvas y pasas (42.5%), cacahuates (15.7%), partes de plantas, sin flor ni capullos (14.3%), pimento (11.0%), plátanos (11.0%), pescado congelado excepto filete (8.7%), cebolla (8.1%), jitomate (7.1%) y ganado bovino en pie (5.8%).

El valor de las importaciones agropecuarias y pesqueras en el mes de enero 2022, fue de 1,461 MDD; 18.7 % más que en el mismo mes de 2021 (1,231 MDD).

Las exportaciones no petroleras en los dos primeros meses de 2022, alcanzan un monto de 74,928 MDD, se integran por 69,741 MDD de exportaciones manufactureras, 3,681 MDD por la venta al exterior de bienes agropecuarios y pesqueros y 1,506 MDD de exportaciones extractivas, las cuales aportan 93.1%, 4.9% y 2.0%, respectivamente

Fuente: SIAP 28 de marzo de 2022

Clasificado bajo: Agricultura, Alimentación, CEIEG, Economía, Empresas, Estadística, Exportaciones, Ganaderia, Industria, Información en otros sitios, Pesca y Acuacultura, Petróleo, Producción | Comentarios desactivados en SIAP – Reporte mensual de las exportaciones de bienes agropecuarios y pesqueros de México

Martes, 29 de marzo de 2022

Nuevo informe de la OCDE, ” Financiación de pymes y emprendedores 2022: un cuadro de indicadores de la OCDE”

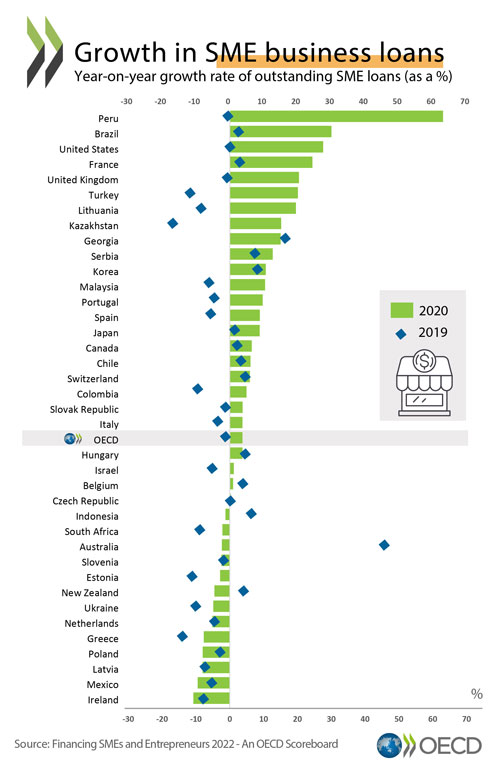

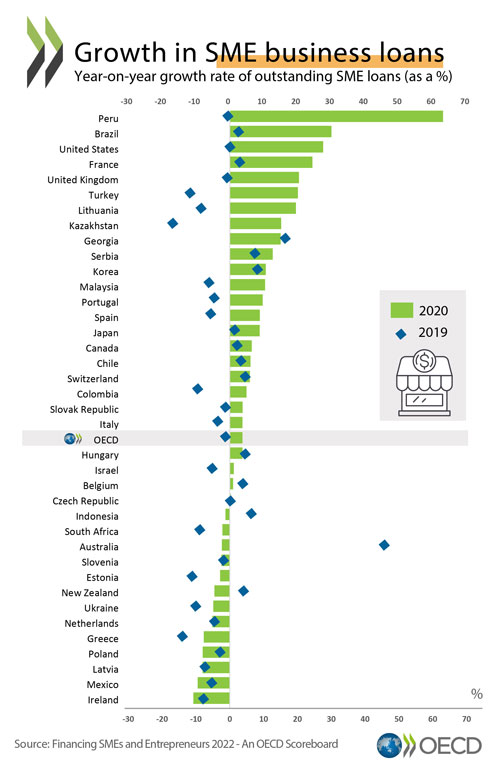

Un nuevo informe de la OCDE, ” Financiación de pymes y emprendedores 2022: un cuadro de indicadores de la OCDE ” muestra que los préstamos pendientes para pymes aumentaron significativamente durante el primer año de la pandemia. El volumen medio de préstamos a pymes aumentó un 4,9 %, el mayor repunte registrado desde que se creó el cuadro de indicadores de la OCDE hace 10 años 1 . Esto se vio respaldado por un fuerte aumento en las garantías de préstamos proporcionadas por el gobierno (hasta un 110 % interanual en 2020), la moratoria de la deuda, así como los préstamos directos a las pymes (un aumento interanual del 17 % en 2020).

Las medidas de apoyo de emergencia, incluidas las intervenciones de política monetaria por parte de los bancos centrales, también hicieron bajar las tasas de interés a mínimos históricos, y la tasa de interés mediana de las pymes de los países del cuadro de indicadores cayó 0,4 puntos porcentuales en 2020, la mayor reducción desde 2009.

En la mayoría de las economías cubiertas por el Cuadro de Indicadores, las medidas de apoyo sin precedentes ayudaron a evitar una ola de insolvencias: en términos medios, las quiebras cayeron un 11,7 % en los países del Cuadro de Indicadores en 2020 . A medida que los países eliminan gradualmente las medidas de apoyo, y las empresas ven una mayor presión de los costos de la energía, se espera que las quiebras y las insolvencias aumenten en el futuro.

El informe dice que es vital que los paquetes de recuperación del gobierno continúen brindando apoyo específico a las PYME viables y los empresarios que lo necesitan. La guerra en Ucrania y la consiguiente crisis humanitaria y económica refuerzan la importancia del apoyo y el acceso a la financiación para las pymes y los emprendedores.

Las pymes realizan una importante contribución al mercado laboral y tienen el potencial de desempeñar un papel clave para impulsar la transición verde y garantizar la seguridad energética. El informe dice que necesitan acceso a una gama más amplia de herramientas e instrumentos financieros para fortalecer su resiliencia.

Las pymes representan la mayor parte del empleo y la producción en las economías de la OCDE. Tendrán que prosperar si queremos tener éxito en asegurar una recuperación que sea fuerte, sostenible y resiliente. Sin embargo, las pymes han recibido relativamente menos atención en los paquetes de recuperación nacional que durante la crisis. Según el análisis de la OCDE, el apoyo a las pymes a través de deuda, subvenciones e instrumentos de aplazamiento ascendió a 32 000 millones de USD (o el 4,5 % del apoyo total) en paquetes de recuperación, en comparación con más de 3 136 000 millones de USD (40 % del apoyo total) en medidas anteriores adoptadas para apoyar a las pymes a capear los efectos inmediatos de la pandemia.

Fuente: OECD 29 de marzo de 2022

Clasificado bajo: CEIEG, Empresas, Estadística, Finanzas, Información en otros sitios, Inversión | Comentarios desactivados en OECD – Nuevo informe de la OCDE, ” Financiación de pymes y emprendedores 2022: un cuadro de indicadores de la OCDE “

Martes, 29 de marzo de 2022

Reporte mensual de Precios Internacionales de productos agrícolas

Cifras durante febrero de 2022

Reporte gráfico que muestra la evolución de los precios físico y de futuro de los principales productos que se comercializan en el mercado internacional.

Maíz blanco y amarillo (dólares/ton)

El SIAP anticipó el precio internacional de maíz amarillo, puesto en el Golfo de Estados Unidos, para el cierre de febrero de 2022, en 290 dólares por tonelada y, en realidad, quedó en 293 dólares, con lo cual se colocó 19.3% por arriba del similar de un año antes y 5.8% más que un mes antes. El SIAP considera que, dada la continuidad de las tensiones en Ucrania, con mayores sanciones económicas a Rusia, el referente internacional de maíz amarillo podría cerrar alrededor de los 340 dólares por tonelada a fines de marzo de 2022.

El Departamento de Agricultura de los Estados Unidos (USDA), estima a marzo de 2022, que la producción de maíz grano para el ciclo 2021/22, sin distinguir por variedad, sea de 1,206 millones de toneladas; 7.4% más comparado con el ciclo anterior, una recuperación luego de que en el periodo previo se mantuvo en niveles similares a 2019/20.

Trigo suave (dólares/ton)

El SIAP previó acertadamente, el precio internacional de trigo grano de EE.UU. (invierno rojo, no. 2, suave), en febrero de 2022, una cotización cercana a los 335 dólares por tonelada, la cual se cumplió al cerrar tal mes en dicha cifra. Misma que fue 21.0% mayor a la de un año antes y 0.8% por arriba de la observada el mes anterior. Para el referente de marzo de 2022, con la situación bélica que se mantiene en Ucrania, país que aporta alrededor de 10% de las exportaciones del cereal en el mundo, el SIAP estima que la cotización supere los 450 dólares por tonelada.

El USDA, en su estimado de marzo de 2022, señala que la producción para el cierre del ciclo 2021/22 será de 778.5 millones de toneladas; 0.3% por arriba del ciclo precedente y 2.0% más que lo logrado en 2019/20. Espera caídas de producción de 10.0, 38.5 y 11.5% en EE.UU., Canadá y Rusia, países que aportan 18% de la oferta mundial, y pronostica 20 millones de toneladas exportadas por Ucrania, lo cual sería 18.7% más que en el periodo anterior

Sorgo amarillo (dólares/ton)

El comportamiento de los precios internacionales de sorgo amarillo de EE.UU., No. 2, cotizado F.O.B. en puertos del Golfo, se mantiene estrechamente vinculado con la evolución de los referentes mundiales de granos similares o sustitutos, como lo son el maíz y la soya. Así, para febrero de 2022 el SIAP estimó un precio de 320 dólares por tonelada, el cual quedó, en realidad en 336 dólares, con lo que resultó 11.9% más caro que el de un año antes y 8.6% más respecto al mes previo. En el SIAP anticipamos que, para marzo de 2022, el costo del sorgo supere los 380 dólares por tonelada.

El USDA, por su parte, estima en febrero de 2022, que para el ciclo de mercado 2021/22 la producción de EE.UU. podría ser de 448 millones de bushels, nivel similar al calculado un mes antes, además de significar 20% más que lo conseguido en el ciclo anterior. Proyecta que al cierre de 2021/22 el precio pagado al agricultor estadounidense podría ser de 5.80 dólares por bushel; 35 centavos más que lo estimado un mes antes y sería 15.1% por arriba de lo que recibieron en el ciclo precedente.

Frijol americano (dólares/ton)

Acorde con lo anticipado por el SIAP, en EE.UU. se mantienen los precios altos para frijol negro y frijol pinto, los cuales seguirán por algunos meses con la misma tendencia moderada. En enero de 2022, la cotización de frijol negro, comercializado al mayoreo en North Dakota y Minnesota, promedió 1,895 dólares por tonelada; 54.2% más caro que un año antes y fue similar al del mes previo.

El frijol pinto al mayoreo, ofertado en North Dakota/Minnesota, EE.UU., mantiene la tendencia del frijol

negro y, para febrero de 2022, se cotizó en 2,569 dólares por tonelada, sin cambio respecto de un mes antes y 54.2% por arriba del referido el año anterior.

Soya amarilla (dólares/ton)

Las cotizaciones de soya continúan con un comportamiento similar al de otros granos, como maíz y trigo, aunque los movimientos han sido de menor magnitud. La estimación del SIAP, del precio de la soya amarilla de exportación, número uno, registrada en el Golfo de Estados Unidos, fue 610 dólares por tonelada, para el cierre de febrero de 2022, la cual finalmente quedó en 611 dólares, con lo cual resultó 13.7% por arriba del similar de un año antes y subió 12.3% respecto al mes precedente.

El contexto mundial permite que el SIAP anticipe un repunte mayor en la cotización de la oleaginosa, para marzo de 2022; podría rondar los 665 dólares por tonelada. En marzo de 2022, nuevamente el USDA recorta su estimado de producción y para el cierre del ciclo 2021/22 espera que se logren 353.8 millones toneladas; 10.1 millones menos que lo estimado un mes antes y 3.4% menos respecto del ciclo anterior.

Café verde (dólares/ton)

El SIAP se anticipó correctamente la escalada de precios elevados en el precio internacional de café. Para febrero de 2022 se previó un precio superior a los 4,600 dólares, el cual quedó en 4,650. Tal cotización resultó 76.7% por arriba del similar del año anterior y 3.2% más caro que un mes antes. Para el referente de marzo de 2022, el SIAP estima que el precio del aromático ronde los 5,000 dólares por cada mil kilos, lo cual se verá impulsado por los precios bajos de las variedades robustas, pero compensado al alza por los precios altos, principalmente de las mezclas colombianas, seguidos de otras mezclas y de los llamados granos naturales brasileños. Los incrementos en el precio del grano obedecen, en buena medida, a la creciente demanda. La Organización Internacional del Café reporta que las exportaciones mundiales, durante el periodo de octubre-diciembre de 2021, aumentaron 29.7%, respecto del mismo periodo de 2020.

Algodón (dólares/ton)

Contrario a todo pronóstico, la cotización internacional del físico de algodón, comercializado en el Lejano Oriente, repuntó a 3,051 dólares por tonelada, no obstante que los futuros parecían indicar lo contrario. La expectativa del SIAP, para marzo de 2022, es que la cotización se mantenga alrededor de los 3,000 dólares por tonelada, a pesar de que los futuros de marzo se ubican en 2,600 dólares.

El USDA estima, en marzo de 2022, que la producción al cierre del ciclo de mercado 2021/22, sea de 120 millones de sacos de 480 libras en todo el mundo; 7.2% más vs el ciclo anterior, aunque el incremento en el consumo podría llevar los inventarios finales a 84.3 millones de toneladas, serían 4.9% más bajos que los del periodo previo. Los EE.UU. aportan 15% de la producción mundial y podrían alcanzar 17.6 millones de sacos al cierre de 2021/22; 20.6% más que en el periodo precedente.

Azúcar (dólares/ton)

A febrero de 2022, los principales referentes internacionales de las cotizaciones de físicos de azúcar registraron disminuciones mensuales, luego de que han observado una tendencia alcista, casi constante, desde principios de 2020. Así, el físico del C5 quedó en 488 dólares por tonelada; 2.1% menos que un mes antes, mientras el referente del C11 se ubicó en 401 dólares, con una caída mensual de 1.4% y el C16 cerró en 781 dólares,0.1% menos respecto del mes previo. No obstante, los precios mensuales mantienen los incrementos en su comparativo anual.

Arroz (dólares/ton)

La previsión del SIAP, para el precio físico del arroz blanco pulido, de Tailandia, respecto del referente de febrero de 2022, fue de 430 dólares por tonelada, la cual quedó en 427 dólares; es 23.3% menor a la de un año antes y se mantuvo sin cambios al comparar con el mes anterior. El SIAP estima, para la cotización de marzo de 2022, que incremente notoriamente, derivado de la continuidad de la crisis en Ucrania; al ser un sustituto del trigo cristalino, podría llegar a más de 460 dólares por tonelada.

Las proyecciones mundiales del USDA, realizadas en marzo de 2022, para el ciclo mercantil 2021/22, son por 514 millones de toneladas; 0.9% por arriba de lo logrado en el periodo de mercado anterior. Se espera que los EE.UU. obtengan 6.0 millones de toneladas en 2021/22; 15.7% menos que el ciclo anterior, mientras que los países asiáticos de la India, Tailandia, Vietnam y Paquistán, mantendrán su liderazgo en las exportaciones, con una aportación conjunta de 74% del planeta.

Fuente: SIAP 28 de marzo de 2022

Clasificado bajo: Agricultura, CEIEG, Empresas, Estadística, Exportaciones, Información en otros sitios, Producción | Comentarios desactivados en SIAP – Reporte Mensual de Precios Internacionales de Productos Agrícolas

Lunes, 28 de marzo de 2022

Exportaciones mexicanas crecen 27.8% con repunte automotriz

El crecimiento anual fue el más alto en los últimos seis meses, mientras que ese mismo resultado aumentó 16% a tasa intermensual con datos desestacionalizados, lo que significó su mejor desempeño en los últimos 20 meses.

Las exportaciones mexicanas de productos totalizaron 46,246 millones de dólares en febrero, logrando un alza interanual de 27.8%, impulsada por la recuperación de las ventas automotrices, informó el Inegi.

El crecimiento anual fue el más alto en los últimos seis meses, mientras que ese mismo resultado aumentó 16% a tasa intermensual con datos desestacionalizados, lo que significó su mejor desempeño en los últimos 20 meses.

En particular, las exportaciones automotrices se incrementaron 31.8% año contra año, a 14,251.9 millones de dólares, marcando un contraste puesto que este indicador registró una caída de 20.5% en enero pasado.

Las importaciones de productos a México fueron de 44,953.1 millones de dólares en febrero, un aumento de 34.2%, por lo que México obtuvo un superávit de 1,293 millones.

Mientras que las exportaciones petroleras avanzaron 53.5% (2,794.5 millones de dólares), las no petroleras subieron 26.5% (43,451.5 millones), a tasas anuales.

Al interior de estas últimas, las agropecuarias se cifraron en 1,900.3 millones (+5.3%), las extractivas en 908.6 millones (+24.6%) y las manufactureras en 40,642.5 millones (+27.7 por ciento).

Dentro de las exportaciones manufactureras, los aumentos anuales más importantes se observaron en las exportaciones de productos de la siderurgia (80.6%), de maquinaria y equipo especial para industrias diversas (35.8%), de productos automotrices (31.8%), de alimentos, bebidas y tabaco (26%) y de equipos y aparatos eléctricos y electrónicos (21.7 por ciento).

A su vez, el incremento anual de las exportaciones de productos automotrices fue resultado de avances de 27.2% en las ventas a Estados Unidos y de 54.3% en las dirigidas a otros mercados.

Al mismo tiempo, el valor de las exportaciones petroleras fue de 2,795 millones de dólares. Este monto se integró por 2,239 millones de dólares de ventas de petróleo crudo y por 556 millones de dólares de exportaciones de otros productos petroleros.

Las expansiones anuales más importantes en el sector agropecuario se registraron en las exportaciones de cítricos (76.1%), café crudo en grano (47.6%), fresas frescas (39.2%), aguacate (32.9%) y de frutas y frutos comestibles (16.2 por ciento).

Al considerar las importaciones por tipo de bien, se observaron alzas anuales de 39.5% en las importaciones de bienes de consumo, de 35.8% en las de bienes de uso intermedio y de 12.6% en las de bienes de capital.

Fuente:EL ECONOMISTA 28 de marzo de 2022

Clasificado bajo: CEIEG, Empresas, Estadística, Exportaciones, Indicadores, Industria, Información en otros sitios, Petróleo, Producción | Comentarios desactivados en ECONOMISTA – Exportaciones mexicanas crecen 27.8% con repunte automotriz

Lunes, 28 de marzo de 2022

Desarrolla INIFAP tecnología para

determinar madurez del mango sin destruirlo

Se trata de tecnología sencilla, económica y fácil de utilizar, que permite cosechar mangos de mayor calibre y mejorar la vida de anaquel, cumpliendo con las exigencias del consumidor.

La tecnología generada en el Instituto combina el procedimiento de Unidades Calor Acumuladas (UCA) y el cálculo de Materia Seca (MS) a cosecha de forma no destructiva, mediante el espectrómetro portátil F-751.

La combinación de ambas técnicas permite lograr mayor certidumbre que el método tradicional destructivo, basado en el color de la pulpa y contenido de sólidos solubles totales (°Bx), que aunque son buenos indicadores de la madurez, generan pérdidas de hasta cinco por ciento de las 320 mil toneladas que se exportan anualmente.

A través del espectrómetro F-751, el contenido de Materia Seca puede ser determinado sin dañar el fruto, lo que disminuirá pérdidas y consolidará el índice mínimo de calidad (MQI, en inglés), el cual mide la aceptación potencial del consumidor para el producto comercializado en Estados Unidos.

Para la técnica de acumulación de Unidades Calor (UC) generada por el INIFAP se utilizó el dispositivo Hobo Pro V2 Onset Corp, el cual registra la temperatura y humedad relativa antes del inicio de la floración y está programado para capturar datos cada 30 minutos.

Esta tecnología es sencilla, económica y fácil de utilizar. Su uso permite cosechar frutos de mayor calibre, mejorar la vida de anaquel y presenten mayor contenido de sólidos solubles totales a consumo, cumpliendo con las exigencias del consumidor.

Ambos dispositivos podrán ser utilizados para todas las zonas productoras de mango Ataulfo, Tommy Atkins, Kent y Keitt en México y otros países que los cosechen.

Entre otros beneficios, se garantizaría un incremento de hasta dos toneladas por hectárea en al menos 20 por ciento de las 30 mil dedicadas a la exportación, lo que originaría hasta 12 mil toneladas adicionales y un alza en el calibre del fruto con diferenciales de precio de hasta dos dólares por caja.

La calidad al consumo del fruto de mango depende principalmente de la madurez a cosecha, por lo que un fruto inmaduro nunca alcanzará su máxima calidad potencial.

Al tener mejor calidad en cuanto a color, aroma y sabor, el mango mexicano se posicionaría mejor al satisfacer las exigencias del consumidor estadunidense y se disminuirían en al menos 10 por ciento las pérdidas originadas por muestreos destructivos en las 300 mil toneladas dedicadas a la exportación.

El costo del espectrómetro F-751 es de 80 mil pesos mexicanos mientras que el costo del registrador HOBO Pro v2 de Temperatura y Humedad Relativa es de 11 mil pesos.

Fuente: SADER 26 de marzo de 2022

Clasificado bajo: Agricultura, Alimentación, CEIEG, Empresas, Exportaciones, Información en otros sitios, Producción | Comentarios desactivados en SADER – Desarrolla INIFAP tecnología para determinar madurez del mango sin destruirlo

Viernes, 25 de marzo de 2022

Indicadores de Empresas Constructoras

Cifras durante enero de 2022

En enero de 2022 y con datos ajustados por estacionalidad, los resultados de la Encuesta Nacional de Empresas Constructoras (ENEC) indican que el valor de la producción generado por las empresas constructoras creció 3.7% en términos reales respecto a diciembre de 2021.

En enero de este año y con datos ajustados por estacionalidad, el personal ocupado total no presentó variación a tasa mensual, las horas trabajadas descendieron 0.7% y las remuneraciones medias reales aumentaron 1.4%.

A tasa anual y con cifras desestacionalizadas, el valor real de la producción de las empresas constructoras registró un alza de 10.5%, el personal ocupado total de 4.9%, las horas trabajadas de 6.4% y las remuneraciones medias reales incrementaron 3.6%.

Fuente: INEGI 25 de marzo de 2022

Clasificado bajo: CEIEG, Empleo, Empresas, Encuestas, Estadística, Inegi | Comentarios desactivados en INEGI – Indicadores de Empresas Constructoras

Jueves, 24 de marzo de 2022

Indicadores de Empresas Comerciales

Cifras durante enero de 2022

En enero de 2022, a tasa mensual y con cifras desestacionalizadas, los resultados de la Encuesta Mensual sobre Empresas Comerciales (EMEC) indican que, en las empresas comerciales al por mayor, los ingresos reales por suministro de bienes y servicios crecieron 0.9%, el personal ocupado total 0.1% y las remuneraciones medias reales pagadas se incrementaron 1.5%.

En las empresas comerciales al por menor, los ingresos reales por suministro de bienes y servicios aumentaron 0.6% a tasa mensual, las remuneraciones medias reales 1.8% y el personal ocupado total disminuyó 0.1%.

En enero de 2022 y a tasa anual, los datos desestacionalizados del comercio al por mayor tuvieron el siguiente comportamiento: los ingresos reales por suministro de bienes y servicios ascendieron 9.1%, el personal ocupado total subió 2.4% y las remuneraciones medias reales pagadas retrocedieron 1.3%.

En las empresas comerciales al por menor, a tasa anual y eliminando el factor estacional, los ingresos reales crecieron 6.7%, las remuneraciones medias reales 4.7% y el personal ocupado total descendió 1.2%.

Fuente: INEGI 24 de marzo de 2022

Clasificado bajo: CEIEG, Economía, Empresas, Estadística, Indicadores, Inegi, Servicios | Comentarios desactivados en INEGI – Indicadores de Empresas Comerciales

Jueves, 17 de marzo de 2022

Crecimiento de la productividad en México

México tiene una ubicación geográfica que le da ventajas frente a los mercados estadounidense y canadiense. Sin embargo, durante décadas su crecimiento sigue estancado y su productividad está por debajo de la de los países de la Organización para la Cooperación y el Desarrollo Económico (OCDE), así como de la de sus pares en América Latina.

El reporte “Crecimiento de la productividad en México: comprendiendo las dinámicas principales y los determinantes clave” analiza los últimos seis censos económicos de México, que recolectaron datos de más de 20 millones de empresas a lo largo de dos décadas (1994-2019) y hace un diagnóstico del estado de la productividad en el país, de sus obstáculos y de las medidas que pueden tomarse para detonar su crecimiento.

El estudio revela que la baja productividad agregada de México oculta grandes diferencias en los niveles de productividad y de crecimiento entre ubicaciones, sectores y empresas. Una brecha de productividad geográfica corre entre el norte-centro y el sur de México, pero también persisten grandes diferencias entre municipios dentro de las regiones. Existen municipios de rápido crecimiento que han alcanzado la frontera de la productividad mexicana, incluso en el sur del país, mientras que otros no han crecido en absoluto.

También existe una división entre las empresas modernas, con acceso al financiamiento y una gestión sólida, integradas en las cadenas globales de valor (CGV), y las empresas más tradicionales, caracterizadas por un acceso limitado al financiamiento y capacidades débiles, sin posibilidad de beneficiarse de la integración regional y mundial de México.

El informe muestra que la productividad agregada de México se ve debilitada por factores estructurales a nivel de industria y de empresa –como el acceso al financiamiento, la falta de incentivos para invertir en tecnología, las capacidades de gestión y el entorno empresarial– que impiden el acceso de las empresas productivas a los recursos.

Indica que, para liberar el potencial productivo de México, entre otras cosas, se requieren más y mejores ofertas de financiamiento. También que las autoridades reduzcan las regulaciones para las empresas y que exista menos aversión a contratar trabajadores. Los puertos tienen que ser más eficientes. Las autoridades deben acompañar el salto de las firmas medianas hacia las cadenas globales de valor. La innovación tecnológica debe de estar concentrada en un foco institucional eficaz. La urbanización debería abarcar más agentes económicos. Las empresas deben tener más incentivos para invertir en mejorar su gerencia y organización, por ejemplo, a través de una reducción del crimen y de la corrupción o de un aumento del acceso a mercados amplios y competitivos. Asimismo, los territorios productivos del norte, el centro y el sur podrían articularse para lograr avanzar y crecer de una forma más homogénea.

Fuente: UNCTAD 16 de marzo de 2022

Clasificado bajo: CEIEG, Empresas, Finanzas, Información en otros sitios, Producción | Comentarios desactivados en BANCO MUNDIAL – Crecimiento de la productividad en México

Jueves, 17 de marzo de 2022

Reporte mensual de la Balanza

Comercial Agroalimentaria de México

Cifras durante enero de 2022

El origen de la información se basa en la estadística de la balanza de productos agropecuarios y balanza de productos agropecuarios, pesqueros y agroindustriales que integra y difunde el Grupo de Trabajo de Estadísticas de Comercio Exterior, conformado por el Banco de México, INEGI y SAT y la Secretaría de Economía.

Análisis de la Balanza Comercial Agroalimentaria de México

Por séptimo año consecutivo en el mes de enero de 2022, la Balanza Comercial Agropecuaria y Agroindustrial tiene superávit: fue de 659 millones de dólares (MDD).

A inicio de año, el saldo positivo incrementó 14.2% (82 MDD), en comparación con el mismo mes de 2021, aun cuando las exportaciones son mayores, se presenta un mayor incremento en términos relativos, de las importaciones de 18.2% (466 MDD), en comparación con el aumento de las exportaciones, 17.5% (548 MDD).

Evolución de la Balanza Comercial Agropecuaria y Agroindustrial, 1993-2022.

La dinámica que presentan las exportaciones de bienes agroalimentarios y el nivel alcanzado permitió al país obtener divisas que superan a las conseguidas por:

Venta de productos petroleros en 1,259 MDD (52.0%) y

Turismo extranjero en 1,700 MDD (85.8%)

En el primer mes de 2022, la Balanza Comercial No Petrolera cerró con un déficit de 4,107 MDD.

El impacto del saldo de la Balanza Manufacturera en el saldo de la Balanza No Petrolera es negativo; tiene un déficit de 4,687 MDD.

Mientras que el impacto del superávit de la Balanza Agropecuaria y Pesquera (319 MDD) contribuye de manera positiva a atenuar el déficit de la No Petrolera.

Comportamiento de la balanza agroalimentaria enero 2022.

Balanza Agropecuaria y Agroindustrial: superávit de 659 MDD.

Balanza de bienes agrícolas:

En el primer mes de 2022, el superávit fue de 402 MDD, este saldo es resultado de exportaciones 32.7% mayores a las importaciones. No obstante, que el saldo se incrementó 9.9% (36 MDD), en relación con el mismo mes de 2021, las importaciones aumentaron en mayor medida 16.7% (176 MDD) en comparación con las exportaciones 15.0% (212 MDD).

Los cultivos con mayor venta al extranjero y que contribuyen significativamente al saldo positivo son: aguacate (338 MDD); jitomate (239 MDD); fresa (162 MDD); pimiento (154 MDD); pepino (67 MDD); coles (60 MDD); almendras, nueces y pistaches (54 MDD); cítricos (48 MDD); melón, sandía y papaya (36 MDD); cebolla (26 MDD); lechugas, achicorias escarola, endibia (24 MDD), algodón (19 MDD), plátano (17 MDD); café sin tostar (16 MDD); guayaba, mango y mangostanes (13 MDD); trigo duro (12 MDD); garbanzo (8 MDD) y esquejes e injertos (6 MDD).

Balanza de bienes agroindustriales:

Para enero de 2022, se registra un superávit de 339 MDD, mes en el que las exportaciones fueron 21.7% mayores a las importaciones. El saldo se incrementó 30.5% (79 MDD), respecto de 2021, resultado del aumento en mayor medida de las exportaciones en 316 MDD (19.9 %), en comparación con las importaciones 236 MDD, esto es, 17.8 por ciento.

Las exportaciones que más valor aportan al superávit son: cerveza (382 MDD), tequila y mezcal (254 MDD), productos de panadería (144 MDD), azúcar (98 MDD), carne de bovino, fresca o refrigerada (88 MDD), artículos de confitería sin cacao (72 MDD), carne de porcino (64 MDD), frutas en conserva (61 MDD), hortalizas cocidas en agua o vapor (45 MDD), chocolate y otros preparados

de alimentos con cacao (39 MDD), extracto de malta (37 MDD), salsas, sazonadores y condimentos (33 MDD), fresa y frambuesa congelada (28 MDD); jugo de naranja congelado (28 MDD), carne de bovino congelada (26 MDD), productos de cereal tostado inflado (24 MDD), jugos sin fermentar, excluyendo el de naranja congelado (20 MDD), preparaciones de café, té o yerba mate (14 MDD), hortalizas preparadas en vinagre (12 MDD) y levadura (10 MDD).

Balanza de bienes pesqueros:

A inicio de 2022, se registra un superávit de 237 mil dólares, debido a que lo exportado es 0.3% mayor respecto de lo importado. Las ventas al exterior aumentaron mayormente en 21.3% (15 MDD), mientras que las compras en 8.8% (7 MDD), en

comparación con 2021.

Las mayores ventas fueron de: camarón congelado (33 MDD); pescado fresco o refrigerado, excepto filete (16 MDD); crustáceos, excepto camarón congelado (12 MDD), filete de pescado (8 MDD), moluscos (8 MDD) y pescado congelado, excepto filete (4 MDD).

Balanza de bienes ganaderos y apícolas:

Para el mes de enero de 2022, el déficit fue de 82.5 MDD, esto es, 41.9 millones de dólares mayor que el saldo negativo reportado en el mismo mes de 2021 (40.6 MDD). El comercio total se incrementó 51 millones 919 mil dólares (31.6%), al pasar de 164 millones dólares en 2021 a 216 millones de dólares en 2022. El déficit de la balanza se explica porque las importaciones fueron 123.2% mayores a las exportaciones. Las compras al exterior se incrementaron en 47 MDD (45.7%) frente a las de 2021; mientras que las ventas al mercado externo en 5 MDD (8.1%).

Las mayores ventas al exterior fueron de: ganado bovino en pie (48 MDD), miel natural de abeja (6 MDD), mantequilla (3 MDD), quesos y requesón (2 MDD) y leche de bovino (un MDD).

Fuente: SIAP 11 de febrero de 2022

Clasificado bajo: Agricultura, Alimentación, CEIEG, Economía, Empresas, Estadística, Exportaciones, Ganaderia, Indicadores, Industria, Información en otros sitios, Pesca y Acuacultura, Producción | Comentarios desactivados en SIAP – Reporte mensual de la Balanza Comercial Agroalimentaria de México

Miércoles, 16 de marzo de 2022

Un nuevo acuerdo refuerza el trabajo

decente en el sector de la aviación

La renovada colaboración entre la Organización Internacional del Trabajo (OIT) y la Organización de Aviación Civil Internacional (OACI) tiene como objetivo garantizar una recuperación segura, fuerte, inclusiva y sostenible COVID-19 en la industria de la aviación.

La Organización Internacional del Trabajo (OIT) y la Organización de Aviación Civil Internacional (OACI) han firmado un nuevo acuerdo para promover el trabajo decente y fomentar una recuperación centrada en las personas tras la pandemia de COVID-19 en la industria de la aviación.

El acuerdo, actualiza el Memorando de Entendimiento de 1953 relativo a la posible creación de una comisión conjunta de aviación.

Es el resultado de una petición formulada por los mandantes de la OIT durante el Foro de Diálogo Global de 2013 sobre los efectos de la crisis económica mundial en la industria de la aviación civil para renovar la cooperación entre ambos organismos.

La necesidad de una cooperación más estrecha se ha visto exacerbada por la pandemia de COVID-19 , que ha afectado a la industria de la aviación con más fuerza que a muchos otros sectores.

Este acuerdo contribuirá a alcanzar los objetivos de la Agenda 2030 para el Desarrollo Sostenible , especialmente la promoción de la mujer en la aviación, la recopilación de datos y el trabajo decente y sostenible en el sector. También dará lugar a actividades conjuntas, como investigación, reuniones técnicas, servicios de asesoramiento, formación y desarrollo de directrices, herramientas y metodologías.

“La celebración de este acuerdo de la OACI con la OIT responde a las resoluciones de la Asamblea de la OACI sobre los ODS de la Agenda 2030 de las Naciones Unidas y la igualdad de género, que piden nuevas asociaciones dentro del sistema de las Naciones Unidas en apoyo de la mejora de las contribuciones de la aviación al desarrollo sostenible, y la demostración de un liderazgo y compromiso firmes y decididos hacia el avance de los derechos de las mujeres”.

Según los términos del acuerdo de representación mutua, la OIT y la OACI invitarán a representantes de la otra organización a participar en sus reuniones, de acuerdo con sus respectivas normas. Además, se consultarán mutuamente de forma regular para intercambiar opiniones sobre asuntos de interés común. El acuerdo tendrá una duración de cinco años y será renovable.

Fuente: OIT 15 de marzo de 2022

Clasificado bajo: CEIEG, Comunicaciones y Transportes, Empleo, Empresas, Estadística, Información en otros sitios | Comentarios desactivados en OIT – Un nuevo acuerdo refuerza el trabajo decente en el sector de la aviación

Martes, 15 de marzo de 2022

Es hora de empoderar a los consumidores

para que tomen decisiones sostenibles

Se insta a los gobiernos, grupos de consumidores y empresas a intensificar los esfuerzos para permitir que los consumidores desempeñen su papel en el desarrollo sostenible.

Satisfacer las necesidades de bienes y servicios de las generaciones presentes y futuras de manera sostenible desde el punto de vista económico, social y ambiental es cada vez más urgente en medio de la crisis económica provocada por el clima y la COVID-19.

Cambiar a patrones de consumo y producción responsables no solo puede conducir a un uso más eficiente de los recursos, sino también a reducir la contaminación, restaurar ecosistemas y prevenir la pérdida de hábitats.

Para conmemorar el Día Mundial de los Derechos del Consumidor el 15 de marzo, la UNCTAD reunió a los encargados de la formulación de políticas, las empresas y los grupos de consumidores para compartir experiencias sobre el fomento de la producción y el consumo sostenibles y la promoción de un comportamiento responsable de las empresas y los consumidores.

Empoderar a los consumidores requiere un esfuerzo concertado para informarlos y educarlos para que tomen decisiones sostenibles para la protección del consumidor brindan recomendaciones concretas sobre cómo hacerlo.

Los consumidores de todo el mundo utilizan el 29 % de la energía mundial y son responsables del 21 % de las emisiones de CO2 del mundo, por lo que pueden desempeñar un papel importante en los esfuerzos por sustituir los combustibles fósiles por energías renovables.

El Pacto de Bridgetown adoptado por los estados miembros de la UNCTAD en octubre de 2021 exige una transformación hacia una economía más sostenible y resiliente, lo que requiere una fuerte voluntad política, así como coordinación y acciones, que involucren la plena participación de todos los actores relevantes en todos los niveles.

Fuente: UNCTAD 15 de marzo de 2022

Clasificado bajo: CEIEG, Economía, Empresas, Gobierno, Indicadores, Información en otros sitios, Servicios | Comentarios desactivados en UNCTAD – Es hora de empoderar a los consumidores para que tomen decisiones sostenibles

Martes, 15 de marzo de 2022

Expectativas de Producción Agropecuaria y Pesquera

Cifras durante febrero 2022

La expectativa de producción nacional agropecuaria y pesquera para 2021 es de 226.2 millones de toneladas, superior 2.8% a lo registrado en 2020. Por subsector los pronósticos son positivos (todos aumentan): el agrícola 2.9, el pecuario 2.2 y el pesquero 1.2 por ciento.

En comparación con 2020, la perspectiva es la siguiente: el agrícola aumentará cinco millones 581 mil toneladas, mientras que el pecuario incrementará 510 mil toneladas y la pesquera crecerá 23 mil toneladas.

Comportamiento por subsector

Agrícola: 5 millones 681 toneladas más (2.9%)

Pecuario: 466 mil toneladas más (2.2%)

Pesquero: 23 mil más (1.2%)

Análisis de la Balanza Comercial Agroalimentaria de México febrero 2021

Por séptimo año consecutivo en el cierre de 2021, la Balanza Comercial Agropecuaria y Agroindustrial tiene superávit: fue de 7,192 millones de dólares (MDD).

Es el tercer mayor saldo positivo en 27 años (desde 1995); derivado de 44,442 MDD de exportaciones y 37,251 MDD de importaciones.

El saldo positivo en 2021, disminuyó 39.9 % (4,767 MDD), en comparación con 2020, debido a un mayor incremento de las importaciones de 37.1% (10,084 MDD), en comparación con el aumento de las exportaciones, 13.6% (5,317 MDD).

La dinámica que presentan las exportaciones de bienes agroalimentarios y el nivel alcanzado permitió al país obtener divisas que superan a las conseguidas por:

Venta de productos petroleros en 15,516 MDD (53.6%) y

Turismo extranjero en 24,646 MDD (124.5%)